我建議各位擬定一個總括計畫,專門處理交易相關的長期情節發展。在這個計畫中,各位必須問自己:「未來5到20年之間,整個金融投資的大環境將如何?」這個問題的答案,將協助我們鎖定想要交易的市場,以及我們想要交易的型態。

每個人都應該做某種形式的心智情節思考,並以此作為交易的根本基礎。如果想成為一個很棒的交易者或投資人,那麼建議您應該重視宏觀構想,瞭解自己應該基於什麼理由而強調哪些市場、從事那些方面的交易。如果這是您的抉擇,那就需要每個星期(或至少是每個月)蒐集新資料來更新宏觀構想。如此可以讓您知道①自己的信念是否需要修正、②宏觀構想哪個層面是否有瑕疵,或甚至整個構想都完全沒有根據。

各位對於自己與市場的看法應該有一套信念,我鼓勵各位按照自己的宏觀構想來建立交易系統,並安排某種方法協助自己定期--每個星期或每個月--隨著情況的演變,調整或更新宏觀構想。請注意:宏觀構想的某些層面可能蘊含著危機,但危機也必定蘊含著機會。

一、我的宏觀構想(※參考)

⑴考慮因素1:美國債務狀況

回想1983年,美國當時是全球最大的債權國。兩年之後,美國成為債務國。1900年的時候,美國負債大約是$21億。到了1920年,債務成長為$160億。到了1980年,由於越南戰爭和美國拒絕維持金本位制度的緣故,政府負債再度大幅成長。

2006年,政府債務已經是$8.5兆。我想,到了2010年,政府債務很可能超過15兆。如果把社會安全的負債也納入考量,那麼總債務估計為67兆。事實上,由聖路易聯邦準備銀行贊助的一份研究報告顯示,美國政府已經破產了。

現在外國人持有的美國政府公債金額高達$3兆,如果他們決定拋售美國公債,美元勢必急遽貶值,持有美元債權的人,其權益將嚴重受損。另外,一旦美元嚴重貶值,這些國家就再也無法大量出口到美國,這將是一種沒有任何一方可以受惠的結果。

1.美國公司債

2002年5月,美國那斯達克掛牌股票的總債務為$2.3兆,如果剔除其中規模最大的兩支股票(微軟與英特爾),那斯達克掛牌企業的總價值為$2兆,但它們的負債總值卻是$2.3兆。這代表什麼意思?美國企業的負債太多,而且問題很嚴重。

2.美國消費者負債

2006年為$2.2兆(1998年為$1.3兆),如果把房地產抵押貸款也包含進來,總額則超過$10兆。

3.債務的解決之道

①如果可以訴諸理性,政客們就應該停止揮霍,政府可以處理一些資產。

②不履行債務承諾,但美國將沒有信用可言。所以,這個辦法似乎不可行。

③美國出現大規模經濟崩解與大蕭條。美元將變得更有價值,實體資產的價值減少。如果貨幣變得更有價值,那麼$37兆的債務將可能變成相當於$370兆;若是如此,我們顯然不可能履行債務清償義務。所以,通貨貶值也不是可行辦法。

④透過通貨膨脹讓既有債務的價值減少。亦即,通貨膨脹將讓美元愈來愈不值錢。可是,如果美國的通貨膨脹上升到100%,我們的既有債務很快就會變得沒有價值,美元價值也是如此。對於美國目前的債務狀況來說,想要解決問題,通貨膨脹是最合理的辦法。若是如此,很多實體資產價格將巨幅上揚,股價則稍微上揚,但股票價值則顯著減少,本益比下降到個位數字。

⑤讓美元相對其他貨幣作貶值。這個辦法可以顯著改善國際收支平衡帳的問題,甚至轉負為正,因為美國人將愈來愈負擔不起進口貨,這是一種可行辦法。

⑥政府不履行其社會安全與醫療保健的承諾,透過修法逃避這些承諾。

4.關於「因素1」,各位的看法如何?

◎各位是否相信美國政府、美國企業與一般美國消費者,他們可以繼續維持目前的支出模式而不招致嚴重後果?

◎即使我們往後不再透過赤字融通支出,各位是否相信我們將因此能夠解決過去累積的龐大債務而不招致嚴重後果?

◎關於前述兩個問題,如果答案是否定的,那麼會產生什麼經濟後果呢?如果答案是肯定的,各位怎麼看待下列事實:聯邦利息支出已經佔聯邦總支出的14%,如果赤字持續擴大,結果會如何?

⑵考慮因素2:長期空頭行情

根據金融歷史學家麥可.亞歷山大(Michael Alexander)的看法,美國股票市場過去200多年以來,多頭行情平均涵蓋期間大約是15年,買進-持有投資人平均可以每年賺取13.2%。空頭市場平均持續期間為18年,每年的「實質」報酬為0.3%。在整個200年期間,多頭行情約佔103年。以下是一些值得思考的要點:

◎所謂的長期空頭行情,並不是說股票市場在整個期間都會下跌。此處所談論的,只是股票市場發展的大方向。

◎長期循環所預測的並不是價格,而是價值。例如:在通貨膨脹環境下,股票價格通常會大幅上漲,但速度跟不上通貨膨脹,所以股票的真實價值還是會下降。另外,每股盈餘會顯著成長,但股價上漲速度跟不上盈餘成長。所以,即使股價持續攀升,但本益比則會下降。

◎長期多頭或空頭行情,未必與經濟狀況有關。例如:1966~1981年期間,經濟成長率每年平均為9.6%,股票市場卻下跌。反之,1982~1999年期間,經濟成長率平均為6.2%,但股票市場每年平均漲幅為15.4%。

當股票市場本益比很高的時候,如果我們在這個時候進場買進股票,可能在長達20年的期間內,投資報酬都是負數。此時如果採行買進-持有策略的話,股票市場是蠻危險的賭場。

原則上,當通貨膨脹壓力不大(介於1%~2%左右),物價很穩定的時候,股票市場允許較高的本益比,S&P 500本益比可以到達20倍或更高。可是,通貨膨脹一旦處於3%~4%,本益比就會下降到15倍附近。通貨膨脹為4%~5%,本益比將進一步下降到13倍。通貨膨脹若為7%或更高,本益比就會落到個位數字。至於任何程度的通貨緊縮(換言之,-3%),本益比都會下降到10倍以下。另外,根據研究顯示,最不適合投機的時機,是本益比偏高而通貨膨脹相對穩定的時候。

關於「因素2」,各位的看法如何?

◎各位是否相信股票本益比會呈現循環現象?

◎您是否相信,當股票本益比很高的時候(超過19倍),長期投資報酬很可能是零?

◎您是否相信,一旦通貨膨脹或通貨緊縮威脅惡化,本益比很可能下降?

◎您是否相信,這些考量會影響您的投資系統?

⑶考慮因素3:全球化經濟

精明的投資人/交易者不能把頭埋在美國股票市場的沙堆而不知全球其他市場的狀況。精明投資人必須綜觀全球經濟大局,而目前影響全球大局的三個主要因素:

①新興國家的經濟開始起飛。譬如:中國與印度逐漸取得全球經濟舉足輕重的地位。

②這些新興國家的發展導致原物料價格暴漲。這意味著,即使沒有發生通貨膨脹,商品價格在未來10~15年也會大漲。

③其他國家對於美元的支持,尤其是亞洲國家,如此能夠讓它們繼續銷售產品給美國消費者。所以它們希望支撐美元幣值,故意壓低本身貨幣的價值。因此,透過一種被戲稱為「布列敦森林協定Ⅱ」的不成文章法,積極買進美國公債藉以支撐美元匯價。

這些國家如果不繼續買進我們的公債,美元幣值勢必大幅滑落,這會造成他們不樂意看到的結果:ⓐ美國消費者再也沒有能力購買他們的產品、ⓑ他們持有的公債價值將因為美元巨幅貶值而產生損失。

這些國家採行的辦法是慢慢地撤除對美國公債與美元的支持。例如:中國已經允許人民幣緩步升值、中國運用美元購買原物料資源與這方面的相關產業,不再繼續累積美國公債。

關於「因素3」,各位的看法如何?我認為評估投資績效的時候,應該由全球角度考慮,如果投資獲利25%,但其他機會能夠獲利50%,那麼投資績效還是不理想。所以,評估自己的投資風格時,應該考量全球經濟狀況而提出下列問題:

◎相關期間內,投資計值貨幣相對於其他貨幣的幣值變動如何?

◎通貨膨脹對於投資計值貨幣的影響如何?

◎相較於全球其他各地的同期表現,我的投資績效是否合理?

◎相關期間內,全球經濟動向如何?對於我的投資策略會有何影響?

◎舉例來說,如果商品價格繼續以每年30%的速度暴漲,那將如何?

◎如果我所投資的國家,其經濟表現相對不理想,那將如何?

◎如果「布列敦森林協定Ⅱ」失效,其他國家不再支撐美國公債與美元,那將如何?

⑷考慮因素4:共同基金的影響

過去,投資人參與股票多頭行情,通常都是直接購買股票,可是,最近多數人都是購買共同基金。

事實上,在2000年股票行情最好的時候,共同基金家數幾乎跟掛牌股票家數一樣多。另外,這些共同基金經理人的年紀通常很輕,只知道1982~2000年的多頭市場,並沒有經歷過真正的空頭。所以,經過30個月的空頭行情,就有980家共同基金消失了。一般人最好還是投資消極管理的指數型基金,而不是積極管理的共同基金,理由如下:

◎積極管理的共同基金,績效通常不如指數型基金。

◎經紀商與共同基金產業是金融媒體的最主要支持者。所以,透過媒體取得的資訊通常會明顯偏向媒體的「衣食父母」。這些資訊鼓勵投資人積極進場從事交易,這顯然不利於一般投資人。

◎人們通常偏好買進「熱門」基金,可是,這些「熱門」基金的績效往往會落後整體市場。

◎績效表現最好的基金,通常是那些成立不到3年的小型基金。基金公司為了培植、推廣這些新成立的基金,往往會把一些新上市承銷的股票擺到這些基金內,並且給予許多優惠的待遇。可是,績效一旦變得傑出且開始吹噓其歷史績效之後,傑出表現通常就無以為繼了。

◎某些基金的績效確實勝過大盤,但表現並不穩定。

◎共同基金賣出股票、獲利了結,資本利得稅當然必須由基金投資人負擔。將來,當您實際賣掉基金而有獲利,還必須繳納另外的稅金。

◎共同基金的費用項目繁雜:管理費、行政費、行銷推廣費、交易稅和手續費等,這些費用都必須由投資人負擔。所以,積極管理型基金的成本非常可觀,而這些費用是積極管理型基金績效之所以不如消極型指數基金的主要理由。

◎共同基金持有非常大量的股票,而且多數屬於大型藍籌股。可是,如果發生「因素2」的主要空頭行情,為了因應客戶贖回只能出脫藍籌股。這種情況下,主要股價指數將暴跌。

◎積極管理共同基金的績效很難勝過大盤指數,因為一般共同基金但求其績效能夠勝過其他同類型的共同基金。換言之,如果股市某年下跌15%,而多數共同基金的表現都下跌超過20%,那麼某基金的虧損只要不超過5%,就屬於表現傑出者。可是,表現雖然傑出,仍然是賠錢。

◎多數共同基金都會受到某些投資準則的限制。這些準則通常會規範投資模式。例如:某共同基金可能規定資金至少必須投資90%於S&P 500成分股,即使明知股市即將大幅回檔也是如此。

◎多數退休帳戶都被迫投資共同基金,因為401(k)不允許其他投資形式。

關於「因素4」,各位的看法如何?當各位考慮宏觀經濟狀況時,應該思考機構法人的資金流向,這基本上決定了共同基金對市場影響的看法。各位起碼應該思考下列問題:

◎我打算交易哪些市場?誰是這些市場最活躍的玩家?

◎在我打算交易的市場中,那些大玩家採用什麼系統?這些系統是否可能全然崩解?在哪種情況下會發生?

◎如何追蹤這些大玩家的交易情況?

◎這些「大玩家的所作所為」將如何影響我的策略與績效表現?

⑸考慮因素5:法規與稅則的變動

1.1986年稅法改革

1980年代,雷根著手的稅法改革,顯著降低高所得者適用的稅率,有效刺激當時的經濟成長。以下是相關稅法改革的一些影響:

◎房地產折舊年限由19年延長為31年,使得許多原本可行的投資再也無利可圖。

◎房地產損失不得轉嫁給消極投資人,這使得那些基於節稅目的而成立的房地產合夥公司一夕瓦解。

◎取消股利免稅優惠,並且提高奢侈遊艇的適用稅率,導致遊艇產業崩解。

現在不妨想想:如果您投資的產業運用前述稅法漏洞,是否應該未雨綢繆,針對漏洞可能被封閉而事先做安排?不論進行哪種交易,您都要知道賺錢漏洞什麼時候會消失,預先安排脫身之計。

2.當日沖銷:證管會法規變動

2001年2月27日,證管會規定任何人只要在連續5個交易日之內,進行4筆或以上的當日沖銷交易,就被歸類為當日沖銷者。假設您在一天之內建立5個長期投資部位,但這些部位都在當天被迫停損出場,您將因此變成當日沖銷者。

所以,各位必須思考:在我從事交易的市場,相關法規是否會變動?這對於我的交易將會發生什麼影響?法規變動可能影響我們的交易方式與獲利潛能。

3.羅斯IRAs的發展

1997年的納稅人救濟法案(Taxpayer

Relief Act)成立了羅斯IRA帳戶(Roth IRA)。進入羅斯IRA帳戶的資金不能扣抵稅金,但由羅斯IRA帳戶提領的資金卻完全不需課稅,包括累積獲利在內。所以,大家紛紛把資金由傳統IRA轉移到羅斯IRA帳戶。因此,政府藉由這項立法在短期之內可以取得龐大的意外財源。這是政府透過法規修改,藉由犧牲未來收益而換取短期經濟榮景的典型例子。

4.由強勢美元政策到弱勢美元政策

柯林頓總統當政期間,美國政府採行強勢美元政策,到了布希總統當政期間,政府放棄強勢美元政策,利率顯著下滑。這兩種不同政策對於美元走勢的衝擊,雖然對於整體經濟的影響比較微妙。

5.關於「因素5」,各位的看法如何?

在某種程度內,各位要觀察最近法規、政策的變動,判斷相關的長期影響,需要思考下列問題:

◎政府最近所做的相關變革,對於我的投資與策略有何長期影響?

◎相關變革是否已經告一段落?是否還在進行?是否剛開始影響市場?

◎推展中的法案,對於我從事交易的市場與運用的策略會有何影響?是否會徹底破壞我的策略或市場?

◎相關變革是否有我可利用之處?

◎我是否採行某種只建立在稅法因素上的策略?若是如此,我是否可以找到某種更有效、不需仰賴政府幫忙的策略?

最後,各位還要設法預測可能發生的變革。

⑹考慮因素6:人性本質並不適合從事經濟賽局

人類缺乏效率的本質,一般人有著太多的偏見,最終導致財務災難。多數人的本性都被「設定」做相反的行為,各位的長期計畫應該思考這些因子。

◎某些最好的投資,往往有其真正的本質,這類投資的價格之所以偏低,是因為大家想要拋售。這都是源自於一般人有的恐懼-貪婪循環。人們因為恐懼而賣在低檔,因為貪婪而買在高檔。

◎如果大家都在談論您有興趣的投資,就代表賣出的時候了。

◎在金融市場從事投資或交易,成功的關鍵在於能夠迅速認賠,並且讓獲利持續發展。可是,展望理論(prospect theory,2002年獲得諾貝爾經濟學獎)顯示一般人會對虧損狀況寧願冒險,對於獲利狀況則會保守因應。換言之,一般人的作法剛好違背交易成功的關鍵準則。

◎一般人認為,股票交易的成敗取決於您是否買進正確的股票。優秀的交易員知道,根本關鍵在於如何賣出。可是,真正成功的交易者則瞭解部位規模與個人心態的重要性。

◎個人心態與部位大小是交易最關鍵的兩項因素。可是,媒體可能會談到市場心理,但不會討論個人心理。媒體可能會談到資產配置,但資產配置的真正功能是告訴我們每種資產類別(包括現金在內)應該投資「多少」。

◎參與金錢遊戲的準則是:消極收入大於費用支出,這也是所謂的「財務自由」。一般人只要有適當的計畫,應該可以在5~7年之間達到財務自由的狀態。

關於「因素6」,各位的看法如何?各位可以思考下列問題:

◎我為什麼會缺乏效率?如何讓自己更有效率?如何讓自己在個人心理層面上擁有優勢?

◎投資大眾認定的主要趨勢是什麼?當雜誌封面與金融媒體開始渲染某種趨勢時,該趨勢很可能即將結束,或至少應該會發生顯著的修正。

◎目前有哪些冷門股具備很好的內含價值?當您向朋友提及這些投資機會時,如果他們非常不以為然,往往代表這些股票是很好的投資,前提是價格曾經大跌,當然最好是目前已經呈現上升趨勢。

◎我如何在個人心理與部位大小方面做調整,讓自己成為更有效率的投資人/交易者?

⑺其他考量層面

前述6項因子並不代表各位可以或應該考慮的全部狀況。譬如:全球暖化、大規模戰爭、貿易戰、美國或整個世界爆發健康危機…等,就是其他的可能因素。這些--還有那些可能被忽略的重要因素--都屬於各位思考宏觀架構的一部分。

二、如何追蹤宏觀因素的相關發展?

我們可以根據心智情節發展進行交易。可是,我建議每位投資人至少應該每個月定期追蹤一些影響市場的最主要因素(例如:上述參考的6個因素),思考這些其他潛在因素與任何可想像因素對於相關市場與策略的影響,找到某種方法衡量這些因素的變動,追蹤並評估這些變動所造成的影響。

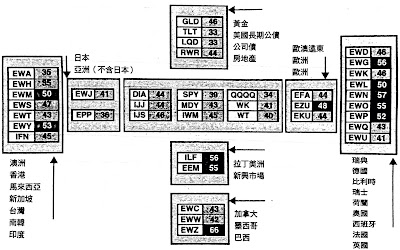

圖 根據ETFs建立的「龜族」世界觀市場模型(截至2006/2/11)

例如:上圖內的方格分別代表世界經濟各個部門的ETFs,方格內的數字則代表該部門表現的相對強度權數。整個世界的投資,都由這份圖形表示。重點是要找到表現優於S & P 500的經濟部門(S & P 500是由SPY方格表示,目前讀數為39)。

這份圖形雖然不是無所不包,不過確實可以代表我們固定追蹤的世界經濟重要部門。各位可以透過龜族資本公司(Tortoise Capital)取得這份資料,或是自行從事類似的分析。

※參考資料:

「交易.創造自己的聖盃」(Trade Your Way to Financial

Freedom),作者:凡.沙普 博士(Van K. Tharp, Ph.D.),譯者:黃嘉斌,出版者:寰宇出版股份有限公司,出版日期:2016年1月 二版六刷。

※圖片來源:

http://www.shangbaoindonesia.com/wp-content/uploads/2015/09/106.jpg

沒有留言:

張貼留言