一、流動比率~你欠我的,能還嗎?

⑴公式

流動資產 ÷ 流動負債

=能還嗎 ÷ 你欠我的

=你欠我的能還嗎?還越多越好!

⇒數值越大越好

⑵選股標準

≧200%

⑶應用說明

◎∵營運資金(=流動資產-流動負債)係一絕對數值,不能明確顯示真實的償債能力。

◎分母是流動負債=「你欠我的」;分子是流動資產=「能還嗎」,指的是我們拿什麼來還?當然是公司的流動資產。

◎流動比率愈高 ⇒ 流動資產可以清償流動負債的程度愈大。

◎流動比率>200% ⇒ 短期償債能力極佳。若以保本穩健的投資原則來選股,其流動比率最好是近三年皆≧300%。但流動比率要以多少為佳,則要視各行業而定。

◎流動資產是清償流動負債的重要依據,而流動資產能否清償流動負債則要觀察流動資產的變現品質。流動比率的構成分子有①流動資產:主要組成分子為現金與約當現金、應收帳款及存貨,比較複雜、②流動負債:定義比較清楚&單純。∴流動資產多,不代表短期償債能力就一定好。

◎流動資產除了量的分析以外,還須進行質的分析。質的分析就是衡量流動資產的變現品質優劣。變現品質能力好,代表①變現速度快、②在變現過程中損失較小。

一般而言,變現品質優劣的順序為現金>應收帳款>存貨。另外,要判斷應收帳款與存貨的變現品質,何者對公司的影響較大,須視其金額占流動資產的比重(共同比分析)來決定。

◎萬一公司的流動資產多半是收不回來的應收帳款、或是一直賣不出去的庫存,那要怎麼辦?為了防止少部分惡質公司過度美化應收帳款和庫存在財報中的數字,可再交叉驗證下列三個指標,以防止流動資產造假:

①現金與約當現金:手上的現金充足嗎?現金越多代表越有償債能力。

②平均收現日數:是否需要很久才能收回款項?並特別留意是否勝過同業的平均值?

③平均銷貨日數:產品好不好賣?跟同業相比是暢銷或滯銷?

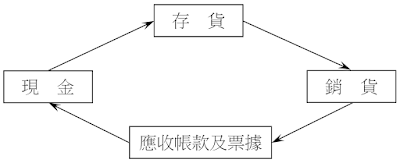

圖 流動比率的交叉驗證

二、速動比率(又稱為酸性比率)~你欠我的,能速速還嗎?

⑴公式

速動資產 ÷ 流動負債

=(流動資產-存貨-預付費用)÷ 流動負債

=(能還嗎-不會動的)÷ 你欠我的

=能速速還嗎 ÷ 你欠我的

⇒越大越好=具有速速還款的能力

⑵選股標準

>100%

⑶應用說明

◎速動比率公式的分子裡「不會動的」,指的是不容易馬上變成現金的流動資產。

◎這個指標主要是輔助「流動比率」的不足之處,因為流動資產裡的每項資產並不是都真正具備足夠的價值。扣除不會動的流動資產項目,可避免公司靠著不會動的流動資產美化報表。

◎不會動的流動資產有①存貨:因市場需求與消費者的喜好時常變動,存放過久的存貨,雖然帳面上有價值,但卻可能完全賣不出去、②預付費用:因為已經預付出去的費用根本無法拿回來使用。

◎∵速動資產是由現金、短期投資及應收款項等變現能力較佳的流動資產項目所組成,∴可以用來衡量流動資產的品質。速動比率即是衡量這些變現能力較佳的速動資產能夠清償流動負債的程度。

◎速動比率若>100% ⇒ 速動資產>流動負債 ⇒ 不需要處理存貨項目即可清償流動負債。

◎速動比率愈高,表示速動資產可以清償流動負債的程度愈大。

◎速動比率>100% ⇒ 短期償債能力極佳。若以保本穩健的投資原則來選股,其速動比率最好是近三年皆≧150%。但速動比率要以多少為佳,則要視各行業而定。

◎當速動比率未達標卻又非常想投資時,可再交叉驗證下列三個指標:

①現金佔總資產比率是否>10%?現金越多代表越有能力速速償還短期負債。

②平均收現日數是否<15天?萬一債權人不願意借錢給公司,並突然要求速速償還短期債務,此時公司若屬於「天天收現金」的生意模式,則仍可認定具有速速還款的能力。

③總資產週轉率是否>1?假設這家公司前面幾個指標全都不符合,那麼其總資產周轉率絕對不能<1。因為<1代表是資本密集的行業,當現金佔總資產比率<10% & 不是收現金的行業 & 速動比率偏低,此時市場一旦有風吹草動或黑天鵝事件時,該公司可能會立刻陷入危機。

圖 速動比率的交叉驗證

◎速動比率與流動比率有異時,如何處理?

範例:

甲公司的流動比率=200%(達到優良標準),速動比率=70%(未達優良標準),在此情況下,甲公司的短期償債能力是否良好呢?

Ans:

流動比率與速動比率的主要差異在於存貨。∴①如果存貨的變現品質好(例如:存貨週轉率很高),可以快速變現,那麼較低的速動比率不會造成很大的困擾、②一家公司是否具有良好的短期償債能力,是以流動資產可以清償流動負債為最終考量。較低的速動比率只是說明速動資產無法清償流動負債,並不表示流動資產無法清償流動負債⇒結論:決定因素=存貨的變現品質。

三、利息保障倍數

⑴公式

(稅前盈餘+利息支出)÷ 利息支出

=EBIT ÷ 利息支出

⑵選股標準

>3

⑶應用說明

◎利息保障倍數的基本假設:除非以債養債或增加資本去還債,否則還本付息的資金都是來自盈餘。

◎由於計算盈餘時已將利息扣除,且支付利息是在報繳所得稅之前,所以用來支應債務支出的應該是稅前盈餘並加回利息,即一般所謂的稅前息前盈餘(earning before interest and tax, EBIT)。

◎利息保障倍數是衡量公司盈餘可以支應利息的程度。

◎利息保障倍數愈高,對債權人愈有利。

◎有時候雖然公司的財務結構不好,但由於①利息保障倍數不錯,銀行仍不會抽銀根、或②獲利能力還不錯,不但不會立刻發生財務問題,而且由於將獲利轉入股東權益,也會改善財務結構。

◎利息保障倍數<1 ⇒ 公司無法清償利息的機率很高 ⇒ 銀行可能抽銀根且處分擔保品 ⇒ 破產的前兆。因此,利息保障倍數是破產指標。

◎葛拉漢認為利息保障倍數要>3倍。

四、現金週轉期間

圖 企業營業週期流程圖

⑴公式

現金週轉期間=平均收現日數+平均銷貨日數-平均付款日數

※平均付款日數=365 ÷ 應付款項週轉率

應付款項週轉率=銷貨成本 ÷ 平均應付款項

⑵選股標準

⑶應用說明

◎流動比率是靜態的觀念,而週轉能力是動態的過程。由於在流動比率中,流動資產(分子)及流動負債(分母)都是結帳日的餘額,無法顯示真實的週轉過程,因此計算現金週轉期間可以補充流動比率的不足。

◎負的現金週轉期間是否會造成公司倒閉或週轉不靈呢?

以2912統一超在101年為例,現金週轉期間=-18天(=平均收現日數6.8天+平均銷貨日數26.5天-平均付款日數51.3天)⇒ 統一超有18天的時間可自由運用現金 ⇒ 因為供應商提供信用交易,給予統一超足夠的融資金額,所以做生意不需要準備任何本金或週轉金。

∴當現金週轉期間出現負數時,表示沒有營業週轉金的需求,反而可藉由營運過程產生資金來源,提供公司營運使用,公司可利用這些剩餘的資金進行轉投資或創立新分店。

∵統一超的現金週轉期間表現非常良好,這也就是為什麼統一超的流動比率及速動比率皆<100%,卻不會發生短期償債能力問題之重要因素。

◎平均銷貨日數愈短愈好,平均收現日數也是愈短愈好,但平均付款日數一定是愈長愈好嗎?

延長付款期間雖然能讓公司資金調度更加寬裕,但供應商可能會懷疑該公司是否有週轉問題,而擔憂這樣的公司還能不能繼續打交道?因此,平均付款日數愈長,可能會產生信用問題。

所以答案應是在不影響公司信用的情況下,平均付款日數愈長愈好。什麼是「在不影響公司信用的情況下」?例如:原本以販售牛奶為主要營業項目,平均付款日數=30天,現新增另一營業項目為販售罐頭,平均付款日數=60天,綜合兩項之後,平均付款日數=45天,比原本增加了15天。在此情況下,藉由新增營業活動或更換供應商以延長應付帳款的天數,而公司的信用狀況絲毫不受影響。

※參考資料:

「財務報表分析:實務的運用」,著者:薛兆亨,出版者:雙葉書廊有限公司,2015年6月 二版1刷。

「不懂財報,也能輕鬆選出賺錢績優股:五大關鍵數字力」,著者:林明樟(MJ老師),出版者:商周出版,2016年12月27日初版1刷。

「用生活常識就能看懂財務報表」,著者:林明樟(MJ老師),出版者:商周出版,2016年4月8日初版6刷。

※圖片來源:

https://img1.how01.com/imgs/06/a2/5/1064000845e76ca65af6.jpg

沒有留言:

張貼留言